从流动性权衡到Injective的全链流动性架构:DeFi市场优化新方向

作者:Shew,仙壤

流动性是金融市场中永恒的核心话题,无论是在DeFi、中心化交易平台(CEX)还是传统金融领域,如何高效获取并利用流动性始终是交易市场设计的关键。

在DeFi领域,许多项目的成功得益于其为用户提供了充足的流动性。例如,Pump.fun通过Bonding Curve为早期代币发行提供流动性,被认为是其成功的重要原因之一。未来DeFi的创新,也将围绕如何进一步优化流动性提供方式展开。

本文将从以下几个方面探讨流动性优化的路径:

- 流动性的基础规则:包括价格发现与流动性之间的权衡,以及DeFi中的“不可能三角”。

- 当前DeFi系统内的流动性提供现状:如AMM、聚合器和Intent协议的角色。

- 未来的流动性解决方案:以Injective提出的“流动性可用性”框架为例,探索更高效的流动性提供模式。

流动性的权衡

在传统金融领域,“微观市场结构”学科深入研究了流动性问题,并得出一个有趣的结论:“流动性与包含信息的价格之间存在对抗关系”。

简单来说,若希望资产价格被更好地发现,则会牺牲流动性;反之,若放弃价格发现,则能获得更好的流动性。内幕交易是一个极端案例,理论上内幕交易者可以将价格控制在合适的位置,但他们的巨额利润实际上来自于流动性提供者的损失,这正是监管机构限制内幕交易的原因之一。

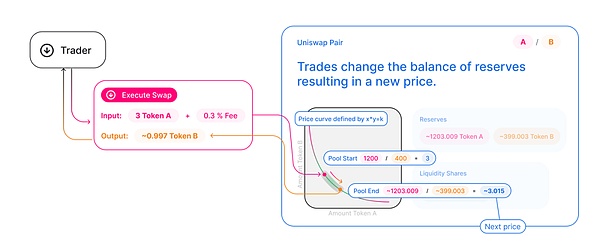

在DeFi领域,早期项目并未过多关注这种权衡。例如,Uniswap V2仅依赖于x*y=k的定价公式来确保交易价格随买卖行为变化,同时保证任意数额的交易都不会耗尽AMM的流动性。

然而,Uniswap V2对流动性提供的机制较为被动,主要依靠手续费激励LP注入流动性。滑点损失的主要来源是价格发现带来的变动,另一部分则是MEV攻击。由于本文聚焦于流动性问题,因此不再深入讨论MEV。

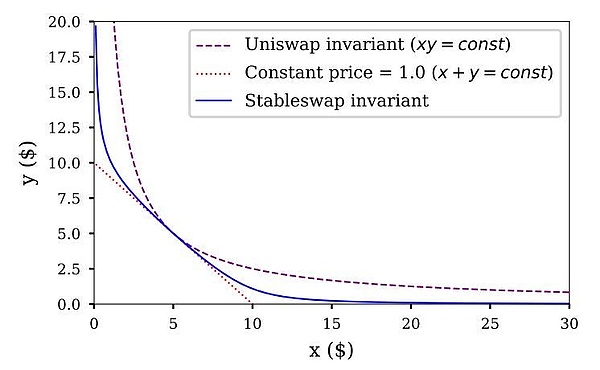

Curve采用了更平缓的价格曲线,专注于稳定币兑换,以降低滑点。这种方式是一种降低价格发现以提高流动性的权衡。由于稳定币对之间的价格波动较小,这种设计带来了显著收益,使得Curve成为以太坊生态系统内最大的稳定币兑换协议。

然而,价格发现不足也带来了一些问题。例如,当AMM内价格偏离实际市场价格时,套利者需要花费大量资金才能调整价格。

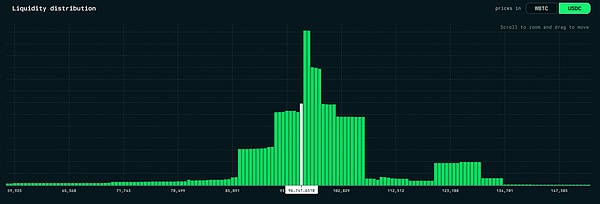

随着AMM的发展,Uniswap V3推出了自选区间提供流动性的方案。在这种模式下,不同价格区间的流动性分布由LP根据价格预测自行决定。

Uniswap V3被视为AMM的终局,Paradigm指出其流动性提供模式可以模拟任意AMM曲线。下图展示了BTC/USDC市场的流动性分布,反映了LP对价格发现与滑点的取舍。

对于流动性与价格发现的权衡,现有协议有两种解决方案:

- 协议设计方直接根据市场特性做出取舍,例如Curve选择了更倾向于流动性的机制。

- 设计开放机制,让流动性提供者自行权衡,例如Uniswap V3允许LP在不同价格区间内添加流动性。

另一个值得关注的问题是交易市场的“不可能三角”,即在交易价格、交易量和交易时间之间进行取舍。

理论上,增加流动性可以在很大程度上解决这一问题。然而,大多数AMM只能确保交易时间和交易量,而弱化了对交易价格的控制。这是因为区块链的特殊性要求交易必须在一笔交易内完成,导致交易时间趋近于零,同时也允许近乎无限量的代币兑换。

尽管AMM的原子性特性为智能合约提供了重要支持,但非智能合约账户往往不关心交易的即时性,因此出现了Intent协议,通过牺牲交易速度换取更好的成交价格和更大的交易量。

流动性提供协议

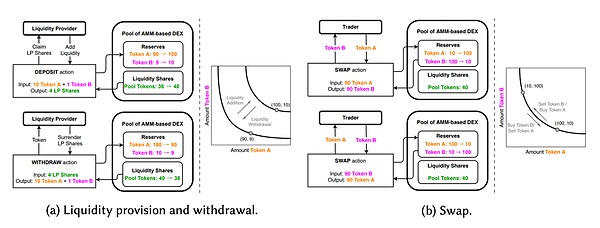

在DeFi生态中,流动性提供协议与流动性提供者(LP)是两个不同的概念。例如,AMM是一种流动性提供协议,而向AMM资金池注入资产的用户才是LP。

AMM

AMM是一个跨时代的创新,使链上代币买卖成为可能。它基于不变量的数学方法,包含三种角色:

- 流动性提供者:为AMM提供流动性。

- 交易者:发起交易完成代币买卖。

- 套利者:在AMM和其他平台间套利,间接抹平价差。

下图展示了AMM的基本流程:

AMM兼顾了价格发现和流动性,但在交易价格控制方面较弱。此外,AMM的原子性和价格发现能力使其成为DeFi生态的重要组成部分。

聚合器

尽管AMM构成了DeFi生态的核心,但其流动性割裂问题依然突出。聚合器通过整合多个AMM的流动性,降低了滑点。

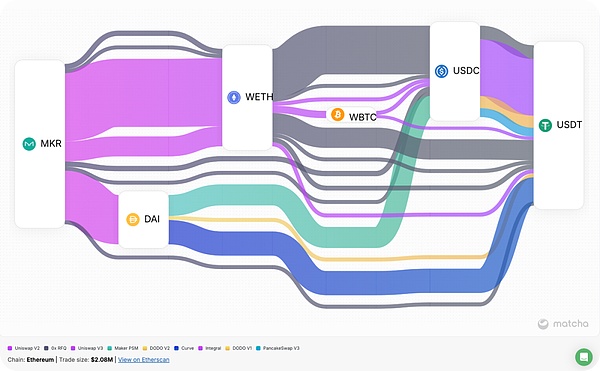

下图展示了0x聚合器在一笔交易中求解的代币兑换路径:

然而,聚合器不具备价格发现功能,且无法直接被智能合约调用,因其采用API响应交易请求。

Intent

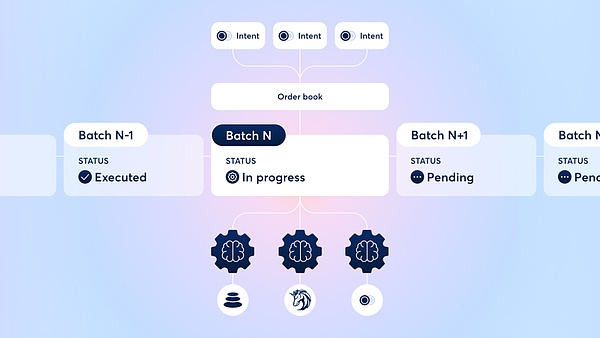

Intent协议通过批量处理订单进一步优化了交易体验。用户提交限价单形式的订单,Solver尝试以最优方式执行。

Intent的优势在于可以使用链外流动性,并降低MEV攻击的风险。

Intent协议类似于高级聚合器,但它首次实现了对链外流动性的使用。

Injective的“流动性可用性”方案

Injective提出了全链流动性架构,解决了dApp专属流动性割裂的问题。

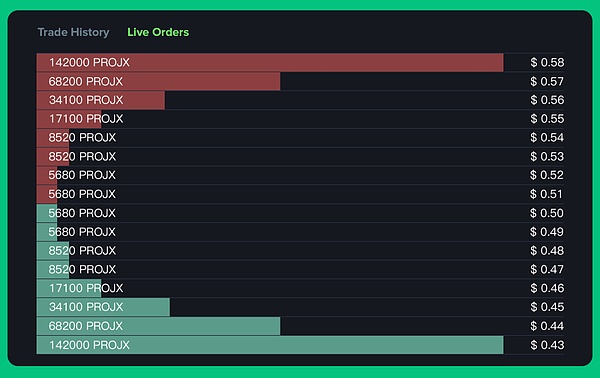

Injective在链底层嵌入了一个Exchange模块,包含一个订单簿撮合引擎,任何用户或dApp都可以与其交互。

相比传统的dApp专属流动性模式,全链流动性架构具有以下优势:

- 订单簿本身就是一个Intent系统,支持多种订单类型。

- 智能合约也可以接入订单簿,实现复杂功能。

Injective还推出了Mito协议,弥合了AMM与订单簿之间的差异,通过挂单模拟AMM的流动性提供方式。

Mito协议不仅降低了流动性提供的难度,还通过Launchpad功能解决了早期代币发行的定价问题。

Injective的全链流动性架构大幅简化了交易流程,为DeFi市场提供了全新的优化方向。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

首页

首页 快讯

快讯