美联储政策失误、科技股杠杆化与选民愤怒:市场脆弱性加剧

原文作者:arndxt

原文编译:AididiaoJP,Foresight News

过去几个月,我的立场发生了显著转变:

从最初的看空到看多,我认为市场只是处于一种通常为轧空行情埋下伏笔的普遍悲观情绪。然而,我现在真正担忧的是系统正在进入一个更脆弱的阶段。

这并非关乎单一事件,而是考虑到五种相互强化的动态:

- 政策失误风险正在上升。美联储正在数据不确定性和可见的经济放缓迹象中收紧金融流动性。

- 人工智能/巨头公司综合体正从现金充裕型向杠杆化增长型转变。这将风险从纯粹的股权波动转移至更经典的信贷周期问题。

- 私人信贷和贷款估值开始出现分歧,早期但令人担忧的按模型计值的压力迹象正在表面之下浮现。

- 经济分裂正在固化为一个政治问题。对越来越多的人口而言,社会契约不再可信,这最终将在政策中体现出来。

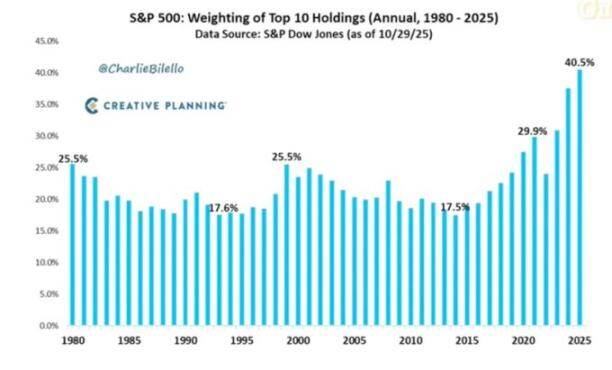

- 市场集中度已成为一个系统性和政治的脆弱性。当约40%的指数市值实际上由少数几家对地缘政治和杠杆敏感的科技垄断企业构成时,它就成为了国家安全和政策目标,而不仅仅是一个增长故事。

基本情形可能仍然是政策制定者最终「做他们一贯做的事」:在下一个政治周期到来之前,重新向系统注入流动性并支持资产价格。

但实现这一结果的道路,看起来比标准的「逢低买入」策略所假设的更加颠簸、更受信贷驱动,且在政治上更不稳定。

宏观立场

在本周期的大部分时间里,持「看空但具建设性」的立场是合理的:

- 通胀虽高但正在减速。

- 政策大体上仍保持支持性。

- 风险资产估值过高,但调整通常都会遇到流动性介入。

如今,几个要素已经改变:

- 政府停摆:我们经历了一次长时间的停摆,扰乱了对关键宏观数据的发布和数据质量。

- 统计不确定性:高级官员们自己也承认联邦统计机构受损,这意味着对锚定数万亿美元头寸的那些数据系列本身的信心下降。

- 在疲软中转向鹰派:在此背景下,美联储选择在利率预期和资产负债表两方面都转向更鹰派的立场,尽管前瞻性指标恶化,仍在收紧。

换句话说,系统正在模糊不清和初现的压力中收紧,而非远离这些压力,这是一个非常不同的风险特征。

在不确定性环境中收紧政策

核心担忧不仅仅是政策紧缩,而在于其在何处以及如何紧缩:

- 数据不确定性:关键数据(通胀、就业)在停摆后被延迟、扭曲或受到质疑。美联储自身的「仪表盘」在恰恰最需要它的时候变得不那么可靠。

- 利率预期:尽管前瞻性指标指向明年初出现通缩,但由于美联储官员言论鹰派,市场隐含的近期降息概率已被拉回。

- 资产负债表:资产负债表在量化紧缩下的立场,以及倾向于将更多久期推向私人部门的偏见,即使政策利率保持不变,对金融条件而言本质上也是鹰派的。

历史上,美联储的错误通常是时机错误:加息过晚,降息过晚。

我们有可能重复这种模式:在增长减速和数据模糊时收紧政策,而不是预先宽松以应对。

人工智能和巨头科技公司成为杠杆化增长故事

第二个结构性转变是巨头科技公司和人工智能领军企业的特征发生了变化:

在过去十年中,核心的「七巨头」公司实际上是类似股权的债券:主导性业务、巨大的自由现金流、大规模股票回购、有限的净杠杆。

在过去两到三年里,这些自由现金流越来越多地被重新投入到人工智能资本支出中:数据中心、芯片、基础设施。

我们现在正在进入一个阶段,增量的人工智能资本支出越来越多地通过债务发行来融资,而不仅仅是依靠内部产生的现金。

影响如下:

- 信贷利差和信用违约互换开始变动。随着杠杆率上升为人工智能基础设施融资,像甲骨文这样的公司正看到信贷利差扩大。

- 股权波动不再是唯一的风险。我们如今在先前感觉「坚不可摧」的行业,看到了经典信贷周期动态的开端。

- 市场结构放大了这一点。这些相同的公司在主要指数中占据过大份额;它们从「现金牛」向「杠杆化增长」的转变改变了整个指数的风险特征。

这并不自动意味着人工智能「泡沫」结束。如果回报是真实且可持续的,债务融资的资本支出可以是合理的。

但这确实意味着误差边际要小得多,尤其是在利率更高、政策更紧的情况下。

信贷和私人市场的早期断层线

在公开市场的表面之下,私人信贷正显示出早期压力迹象:

- 同一笔贷款被不同的管理人以显著不同的价格估值(例如,一个按面值的70美分,另一个按约90美分)。

- 这种分歧是更广泛的按模型计价与按市价计价争议的典型前兆。

这种模式与以下情况类似:

- 2007年——不良资产增加和利差扩大,而股票指数相对保持平静。

- 2008年——曾被视作现金等价物的市场(例如拍卖利率证券)突然冻结。

除此之外:

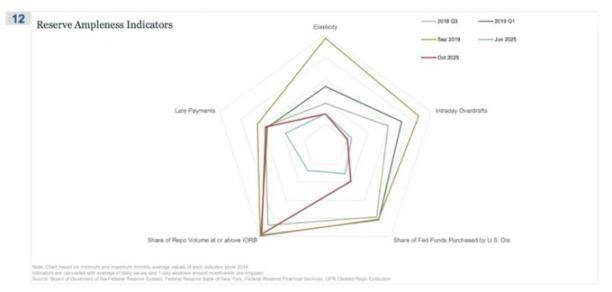

- 美联储的准备金开始下降。

- 内部越来越认识到,可能需要某种形式的资产负债表重新扩张,以防止金融体系内部运作出现问题。

回购市场是「准备金不再充裕」故事最先显现的地方。

在这个雷达图上,「以等于或高于IORB利率进行的回购交易量占比」是最清晰的迹象,表明我们正悄然退出真正的充裕准备金制度。

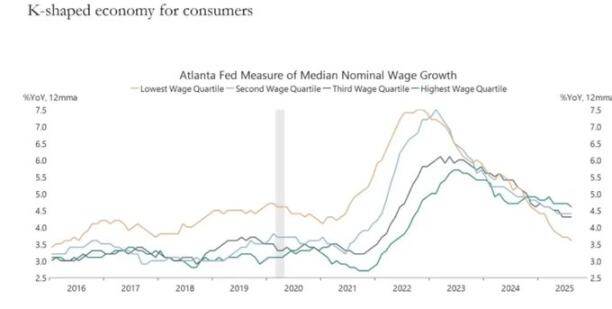

K型经济正在成为一个政治变量

我们称之为「K型」的经济分化,在我看来,现在成了一个政治变量:

- 家庭预期出现分化。长期财务展望(例如,5年预期)显示出惊人的差距:一些群体预期稳定或改善;另一些则预期急剧恶化。

- 现实世界的压力指标正在闪现:次级汽车贷款借款人拖欠率上升、购房被推迟到生命后期,首次购房者的中位数年龄接近退休年龄、多个市场中青年失业指标边缘性走高。

对越来越多的人口来说,这个系统不仅仅是「不平等」;它是失灵的:

- 他们没有资产,工资增长有限,几乎没有现实途径参与资产通胀。

- 被感知的社会契约——「努力工作,取得进步,积累一些财富和保障」——正在瓦解。

在这种环境下,政治行为发生变化:

- 选民不再选择当前系统的「最优管理者」。

- 他们越来越愿意支持左翼和右翼的破坏性或极端候选人,因为对他们而言,不利因素感觉有限:「情况不可能更糟了。」

这就是未来关于税收、再分配、监管和货币支持的政策将被决定的背景。

这对市场并非中性。

市场集中度成为系统性和政治风险

市场资本集中在少数几家公司,较少被讨论的是其系统性和政治影响:

- 目前约前10家公司约占美国主要股票指数市值的40%。

- 这些公司同时是养老金、401(k)计划和零售投资组合的核心持仓,并且越来越依赖人工智能,面临中国风险敞口,并对利率路径敏感。

- 在多个数字领域作为事实上的垄断者运营。

这产生了三个交织的风险:

- 系统性市场风险:对这些公司的冲击,无论是来自盈利、监管还是地缘政治(例如,台湾、中国需求),都会迅速传导至整个家庭财富复合体。

- 国家安全风险:当如此多的国家财富和生产力集中在少数几家具有外部依赖性的公司时,它们就成为了战略脆弱点。

- 政治风险:在K型、民粹主义环境中,这些公司是最明显的焦点,容易引发不满。

结论

所有信号和一切都指向同一个结论:系统正在进入周期中一个更脆弱的阶段。

事实上,历史模式表明,政策制定者最终会以大量流动性作为回应。

要达到下一个阶段,需要度过一个以以下特征为定义的时期:

- 收紧的金融条件,

- 上升的信贷敏感性,

- 政治波动性,

- 以及日益非线性的政策反应。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

首页

首页 快讯

快讯