加密世界的分水岭:2024-2025年市场复盘与未来展望

原文作者:SoSoValue Research

2025年的冬天比往年更冷一些,不只是气温,更是加密市场体感温度的骤降。

如果只看新闻,这里热火朝天:比特币在华尔街的簇拥下屡创新高,ETF规模狂飙,各国政府的监管风向似乎也在转暖,美国总统对CZ的特赦令甚至一度成为了全球政治新闻的热点。

然而,当你把视线从比特币移开,看向更广阔的“山寨币腹地”,会感到一种令人窒息的静默。曾经那种“只要在车上就能暴富”的笃定感消失了,取而代之的,是账户余额在沉默中缩水的困惑。

这不是一次普通的牛熊循环,而是加密行业迟来的“成人礼”。在2024至2025这漫长的两年里,市场进行了一次残酷的去伪存真:泡沫被正规军挤破,旧有的造富神话被彻底证伪。

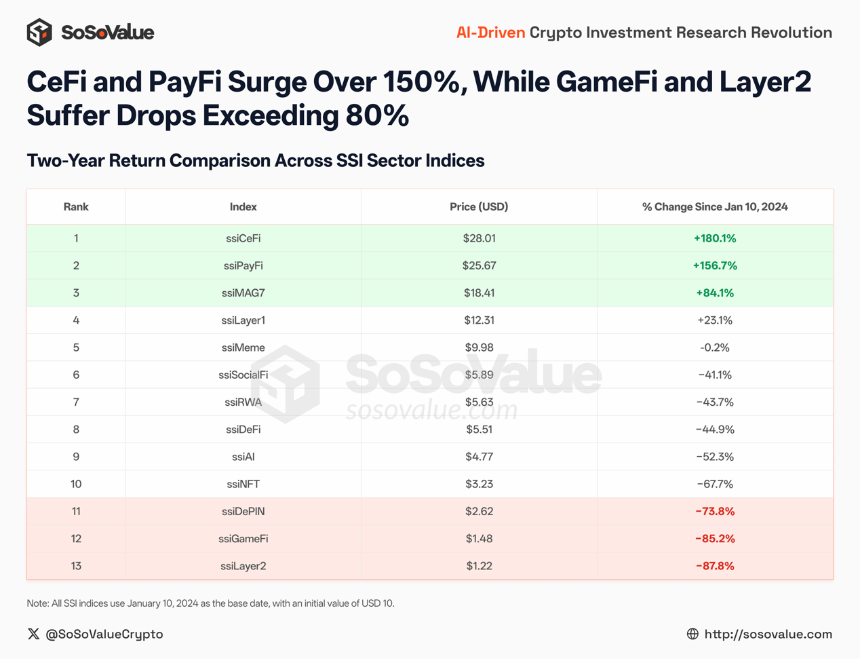

为了看清真相,我们在2024年初的时候做一个简单粗暴的实验:假设在2024年1月,你在各个赛道(L2、Meme、DeFi等)都投入10美元,拿到2025年底会发生什么?

两年后,答案很清晰:同样的10美元起点,有的变成28美元,有的只剩1.2美元。

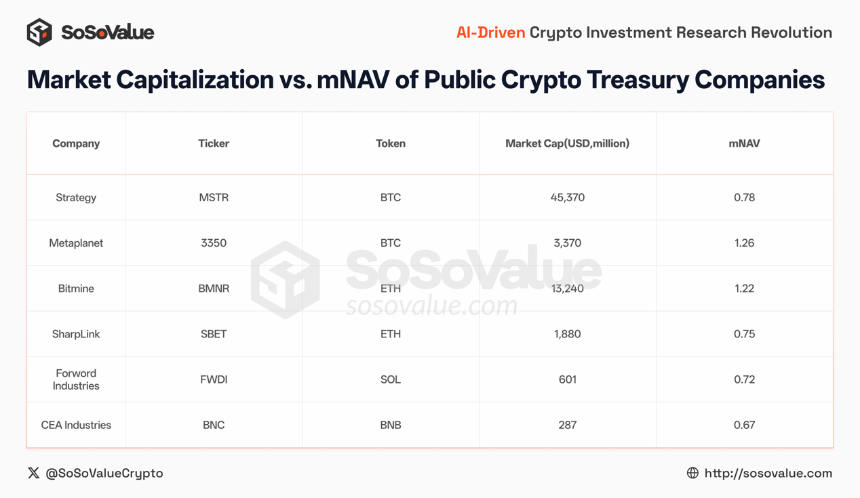

图1:SSI加密指数两年期回报出现极致分化:CeFi、PayFi涨幅超150%,GameFi、Layer2回撤逾80%(数据来源:SoSoValue)

为什么会这样?因为那扇大门打开后,加密世界开始分裂了。

一、围墙立起来了:ETF时代的“资产边界”

“资金不再是盲目的水流,它是被管道严格约束的资本。”

要理解现在的市场,必须回到2024年1月10日:美国SEC在2024年1月10日批准了现货比特币ETF的上市交易。

在那一刻,欢呼声掩盖了一个残酷的事实:资金被“隔离”了。

在ETF时代之前,加密市场的资金流向像是一条顺流而下的“瀑布”。资金通过“法币-稳定币-交易所”的通道进场,这套体系都在同一个原生的加密账户体系内。当比特币上涨带来“财富效应”时,资金可以无摩擦地滑向风险更高的以太坊,再溢出到山寨币,形成经典的“板块轮动”。

ETF改变了这条传导链。传统资金如今可以在券商账户里持有加密敞口,底层确实对应现货比特币的持续买入与托管沉淀;但它的交易、风险与合规边界被封装在产品结构之内,资金更多停留在“买入—持有—再平衡”的合规闭环里,难以自然转化为对交易所—稳定币—链上风险资产的再分配需求。结果是:比特币获得了更稳定的边际买盘,而“比特币盈利向外溢出、推动山寨季”的旧循环,在这一轮周期里明显失效。

1.1 围墙内的偏科:ETF确立了残酷的“资产边界”

2024年现货BTC ETF的获批,意味着传统金融资金正式进入加密市场;但它也确立了一道清晰的“可配置资产边界”:只有极少数资产能拿到进入围墙的通行证。

到了2025年,这道围墙的制度化程度进一步增强。2025年9月18日,SEC批准交易所采用“商品型信托份额(Commodity-Based Trust Shares)”的通用上市标准,用以简化符合条件的商品/数字资产ETP挂牌流程。

注意:这不是“所有币都能ETF”,而是把“能进围墙的品类”明确为可被标准化挂牌的金融产品——边界更清晰了。

而即便拿到了通行证,资金的投票也极度“偏科”:华尔街的钱主要只认BTC,勉强配置ETH,对其他标的多为试探性仓位。

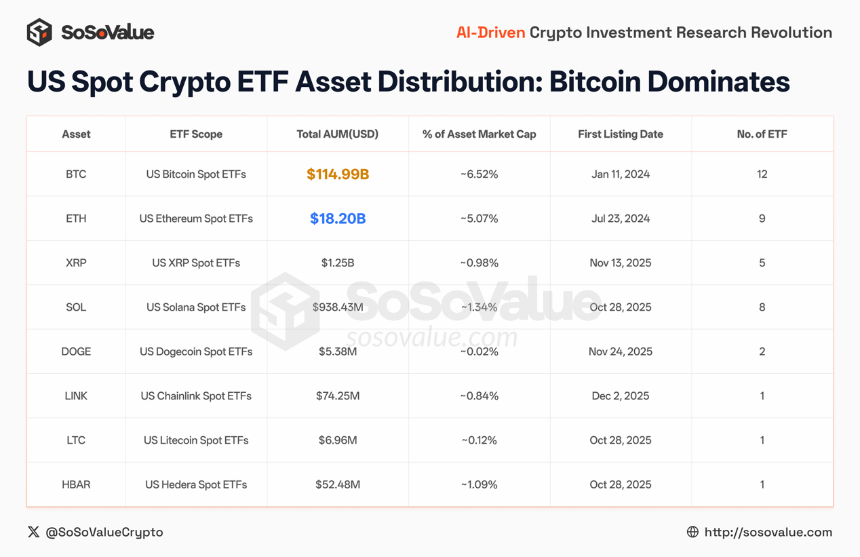

SoSoValue ETF看板上所显示的数据,恰好揭示了这种偏科:

· BTC:ETF总资产净值约1150亿美元,成为合规通道里绝对的“宏观资产”。

· ETH:ETF总资产净值约182亿美元,有一席之地但数量级明显落后。

· 而当SOL、XRP、DOGE这类资产在2025年逐步进入可交易的合规容器后,数据仍然冰冷:它们进入“可配置资产池”,并不自动等于“资金海啸”。围墙内的资金逻辑不是“叙事”,而是“风险权重”。

图2:合规资金偏好清晰:比特币独占主导,其它资产未获规模配置美国现货加密ETF资产分布,数据来源:SoSoValue)

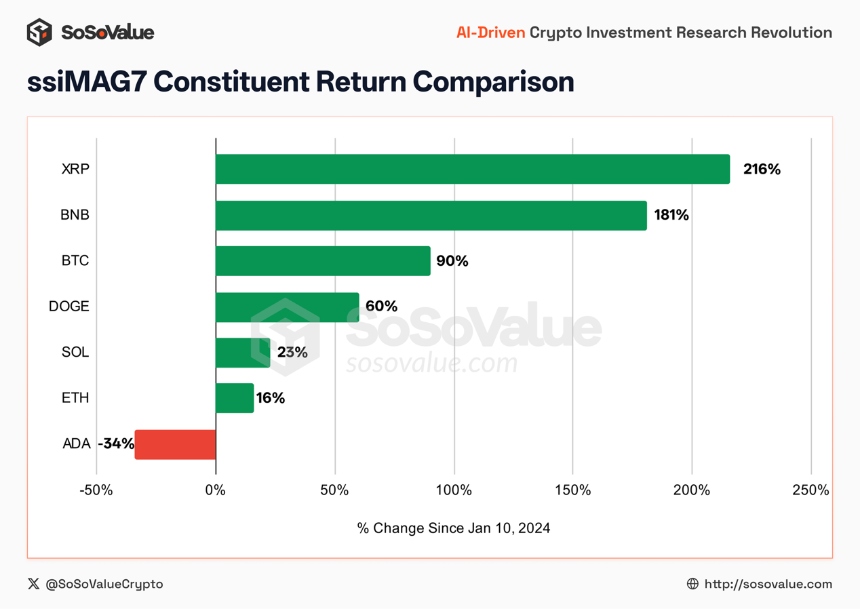

我们进一步再看ssiMAG7指数(头部7大币种),尽管该指数收报18.4美元,上涨84%,但如果你扒开看,并非普涨行情的反映,而是掩盖了深度的结构性分化:

· 特定催化剂驱动:XRP (+216%) 与BNB (+181%) 录得显著超额收益,大幅跑赢BTC (+90%)。前者受益于监管不确定性的消除,后者则依托于市场份额的垄断红利。这类具备明确“合规”或“商业壁垒”的资产,成为指数上行的核心驱动力。

· 市场基准确立(合规资金主导):BTC (+90%) 扮演了“定海神针”。作为合规资金配置的绝对核心,它确立了本轮牛市的“及格线”。虽然爆发力不及XRP/BNB,但作为占据指数32%权重的核心,它代表了整个市场的基础水位。

· 技术型资产溢价消退:曾被视为“公链双雄”的SOL (+23%) 与ETH (+16%) 在两年周期内表现平庸,仅勉强跑赢无风险利率;老牌公链ADA (-34%) 更是录得负收益。

图3:MAG7成分回报率极度分化:合规与垄断红利资产大幅跑赢,公链叙事失去超额收益(数据来源:SoSoValue)

这一分化打破了过去“蓝筹普涨”的市场惯例。本轮牛市并非简单的贝塔(Beta)行情,而是一场残酷的“结构性筛选”:资金呈现出极高的选择性,向具备合规确定性、市场垄断地位或宏观属性的资产集中,而单纯依赖“生态叙事”的公链资产正在失去高估值的支撑。

这一点在ssiLayer1指数(12.30美元,涨幅23%) 的表现中尤为显著。若剔除BNB的拉动效应,占据权重过半的ETH实质上拖累了板块表现。数据表明,基础设施赛道的阿尔法(Alpha)收益已显著收敛,单纯的“基建扩张”逻辑已难以获得资本市场的超额溢价。

这揭示了一个冰冷的现实:机构资金的配置逻辑不再是“撒胡椒面”,而是呈现出极端的“择优录取”。

而加密墙内资金也表现出高度的一致性:它们重仓配置具备合规确定性或垄断壁垒的核心资产(如BTC、BNB、XRP),而对单纯依赖“技术叙事”的公链(ETH、SOL)仅维持“防御性配置”。至于那些连这张“逻辑入场券”都没拿到的长尾资产(墙外的绝大多数山寨币),则面临着流动性的系统性枯竭。

二、美股里的“影子游戏”:墙内的火,墙外的冰

如果说ETF截留了稳健的配置型资金,那么美股里的“加密概念股”则吸干了活跃的风险资金。

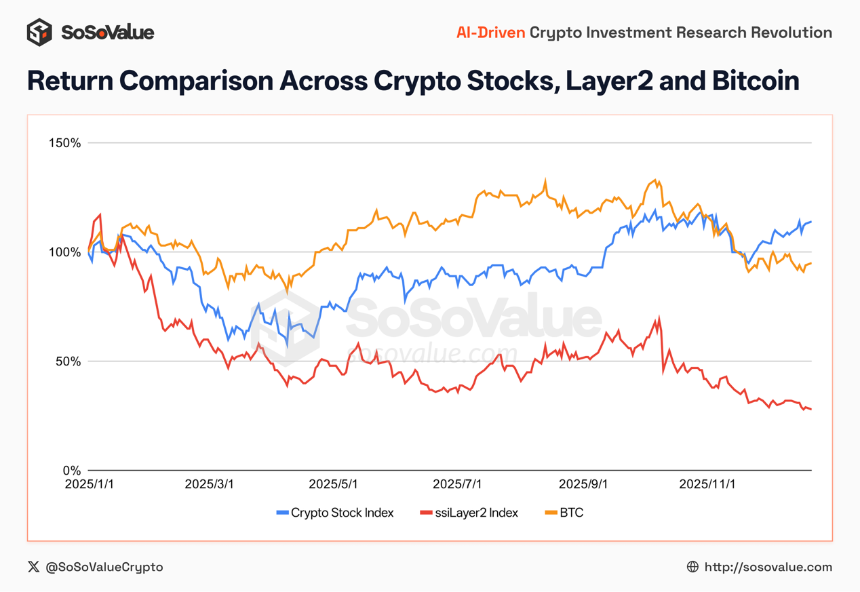

这里出现了一个令加密老韭菜感到极度割裂的现象:为什么纳斯达克的加密板块热得发烫,而链上世界却冷得刺骨?

图4:风险资金外移至美股:加密概念股走强,链上资产如Layer2则持续失血(数据来源:SoSoValue)

答案是替代效应:华尔街把“加密交易”变成了“代码(Ticker)的影子博弈”。资金在USD → Nasdaq的闭环里完成投机,而不是流向链上生态。

2.1 “数字资产财库(DATs)”的定向虹吸:只抽BTC,不向下游溢出

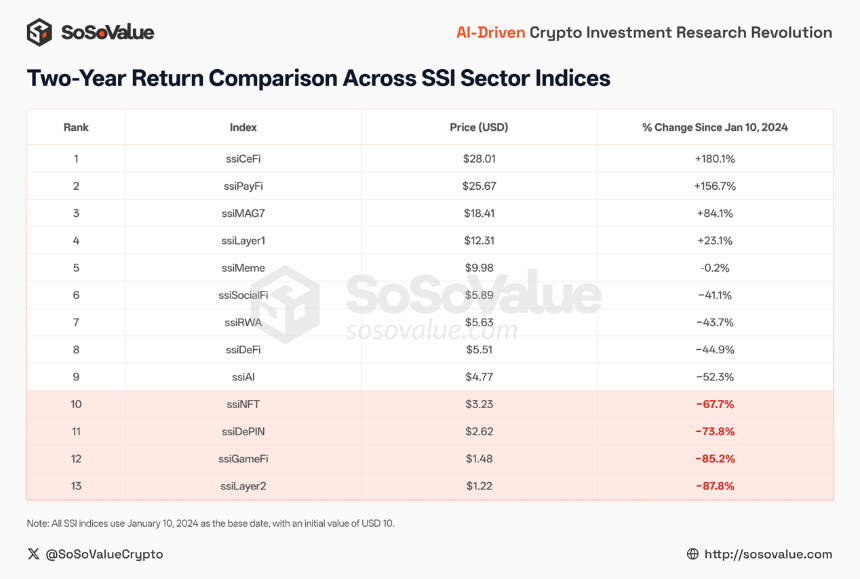

以MicroStrategy (MSTR) 为代表的上市公司,共同编织了一个“资产负债表比特币化”的叙事。对于散户而言,买入MSTR是为了买入一个“带杠杆的比特币期权”。这笔钱确实变成了链上的购买力,但它是一种极度排他的购买力。MSTR在美股融资的每一分钱,都精准地流向了比特币(BTC)。这种机制像一个巨大的“单向抽水机”,它不断推高比特币的单边行情,却彻底切断了资金向下游(L2、DeFi)溢出的可能性。

更残酷的是模仿者的结局:当更多公司试图复制“微策略神话”,把ETH/SOL放进财库时,美股往往给出冷遇:市场用脚投票证明,在华尔街眼中,能被当作“数字黄金”写进资产负债表的,目前仍主要是BTC和ETH,而大部分山寨币的DAT, 更多是公布一个金额巨大的融资计划,股市转销币市,利用信息不对称,让一堆kol将根本无法实现的融资额描述成即将到来的山寨币买盘、借机出货的路径。

图5:上市加密资产储备公司的市值与mNAV对比(数据来源:SoSoValue)

2.2 Circle(CRCL)的合规狂欢与落差:热闹留在纳斯达克

Circle的上市反映了传统资金对“合规加密敞口”的强需求。公开交易数据里,CRCL在2025年6月的高点达到298.99美元,对应市值705亿美元。

图6:Circle上市之初最高市值超过700亿美元(数据来源:SoSoValue)

这说明华尔街确实渴望“合规的稳定币叙事”。但随后的剧烈回落(股东减持)与高换手也说明:市场把它当成美股博弈筹码,而不是把这股热钱“搬运”到链上PayFi协议里。

同样,Coinbase(COIN)这类标的也常被赋予“稀缺性溢价”:因为在美股市场上,它是少数能买到的且绝对合规化的“加密敞口容器”。

无论是ETF还是DATs/币股,它们构成了两道巨大的“防波堤”。资金在USD -> Nasdaq -> BTC 的闭环中流转。

美股越热,意味着对BTC的单边吸筹越猛烈,而链上其他生态(Alts)就越像是一个被遗忘的荒原——人们在岸上看着“比特币”这条大鱼狂欢,却没有人愿意跳进水里去喂养其他的小鱼。

三、旧叙事的崩塌与“VC币”的黄昏

“当潮水退去,我们发现裸泳的不仅是投机者,还有那些宏大叙事的基础设施。”

如果说纳斯达克的“加密影子股”正在享受流动性的盛宴,那么链上“基础设施”板块的溃败,则是一场因缺水引发的静默灾难。

在过去两个周期里,加密市场最稳赚不赔的商业模式是“VC组局—技术叙事—高估值融资—上所发币”。这也是Layer 2、GameFi和NFT曾经繁荣的基础。然而,SoSoValue SSI指数用一组冰冷的数据宣告了这一模式的破产。

3.1 赤裸裸的羞辱:Layer 2的价值回归

让我们先看一组触目惊心的数据(以2024年1月为10美元基准):

· ssiLayer2指数:1.22美元(跌幅约87%);

· ssiGameFi指数:1.47美元(跌幅约85%);

· ssiNFT指数:3.2美元(跌幅约68%)。

图7:Layer2、GameFi、NFT两年回撤68%–88%,叙事型赛道集体失效。

两年时间,从10美元跌到1.2美元,这意味着如果你在2024年初听信了“以太坊二层网络爆发”的叙事并持有至今,你的资产几乎归零。

为什么?

这些项目大多以极高的FDV(全流通市值)上线,但初始流通量极低。在2024—2025年间,海量的代币解锁像悬在头顶的达摩克利斯之剑。每一天,都有数百万美元的代币从VC和团队手中释放,抛向二级市场。

在增量资金匮乏的背景下,这些代币不再是“股票”,而变成了“负债”。加密“投资者”们终于醒悟:他们买的不是未来的技术生态,而是为一级市场退出的流动性买单。

ssiLayer2指数的 1.22 美元,是对“只有供给、没有需求”的空气基建最无情的定价。这种供给过剩到了什么程度?据L2BEAT数据显示,截至2025年,市场上活跃的Layer 2网络已超过100条。如果不算那几个头部项目,剩下的90多条链如同荒芜的鬼城,却依然承载着数百亿的稀释估值。

它标志着VC主导的“低流通、高估值”收割模式,彻底失去了市场的信任。

四、Meme的假象:是避风港,还是绞肉机?

“人们逃离了复杂的镰刀,却跳进了一个更血腥的斗兽场。”

在VC币崩盘的衬托下,Meme(模因币)似乎成为了2024—2025年唯一的亮色。在无数社区的呐喊中,Meme被描绘成对抗华尔街、对抗VC 的“人民资产”。

SoSoValue SSI Meme指数在2025年底的读数看似印证了这一点:9.98美元。

图8:2024年1月-12月,ssiMeme指数涨幅超过350%,但在高点跌幅近80%,重回原点。(数据来源:SoSoValue)

看起来,它是唯一一个在两年周期里“跑赢”了山寨币、守住了本金的板块。但别被它骗了。这9.98美元背后,隐藏着本周期最残酷的博弈真相。

4.1 幸存者偏差与80%的回撤

如果深入剖析数据,我们会发现ssiMeme指数从高点回撤近80%.

这意味着什么?

这意味着,Meme板块的“繁荣”主要集中在2024年的上半年。那时,资金出于对VC币的厌恶,报复性地涌入全流通的Meme市场,推高了指数。然而,到了2025年,故事变味了。

随着特朗普(Trump)概念引发的政治Meme热潮,以及各路名人政客发币的泛滥,Meme市场迅速从一个“反抗区”退化为最高效的“收割机”。

4.2 政治与名人的抽水机

2025年1月,政治类Meme成为市场焦点。这不再是社区文化的自发狂欢,而是利用政治影响力与注意力进行的直接变现。公开报道显示,大量此类代币的筹码结构高度集中,价格波动完全取决于单一政治事件或推文。

与此同时,名人发币将“拉高出货(Pump and Dump)”的节奏压缩到了极致。资金进场不再是为了长期持有,而是为了在几小时甚至几分钟内完成博弈。

ssiMeme指数那“保本”的9.98美元,是由无数2025年高位入场者的亏损填平的。它揭示了一个结构性困境:Meme并不是价值资产,它是流动性受限时期的一种“次优容器”。

当市场没有更好的去处时,资金选择了规则更简单(全流通)、输赢更干脆(无锁仓)的Meme。但当情绪退潮,缺乏基本面支撑的Meme会比任何资产都跌得更惨。对于大多数后入场的散户而言,这依然是一个死局。

五、巨头的阴影:系统重要性与责任真空

“他们拥有了影子央行的权力,却仍想保留海盗的自由。”

如果说资产价格的波动是市场的自我调节,那么2025年频发的系统性惊魂,则暴露了行业基础设施的极度脆弱。这一年,加密市场经历了多次因宏观波动(如贸易战恐慌、地缘政治摩擦)引发的连环爆仓。在压力测试下,交易、支付、结算三座大山(Binance、Tether、Tron)依然屹立,但隐忧从传闻变成证据。

5.1 赌场拿走了桌上所有的钱

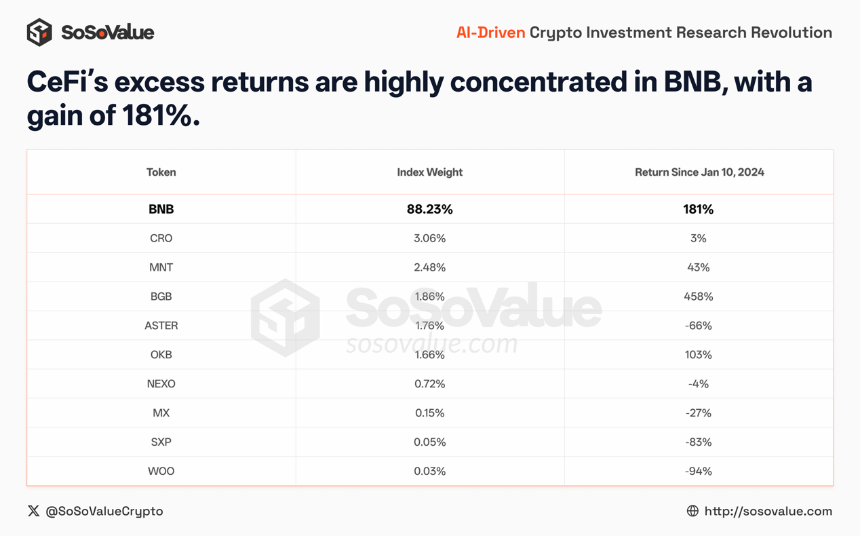

在所有指数里,唯独CeFi(中心化金融)指数 暴涨到了28美元。这是否意味着交易所技术牛逼、服务好?错。如果你看成分股,BNB占了88%的权重。真相很冷酷:这28美元,是对“通道垄断”的确认。在淘金热里,挖矿的都死了,只有开赌场和卖铲子的人赚翻了。

图9:CeFi的超额收益高度集中于BNB,涨幅181%。(数据来源:SoSoValue)

5.2 基础设施的异化:吸血、黑箱与政治豪赌

当我们将目光聚焦于这三大巨头,会发现一个共同的危险倾向:它们正在通过牺牲中立性(吸血)和寻求政治庇护(豪赌),来维持其摇摇欲坠的帝国。

1. Binance:从“服务员”到“吸血鬼”

作为流动性之王,Binance在2025年为了维持高额利润,开始牺牲其作为基础设施的中立性。

上币逻辑的堕落(Meme转型):为了应对VC币的流动性枯竭,Binance激进转向“Meme经济”,大量上线缺乏基本面的高波动资产。交易所从价值发现的场所,异化为“剧毒资产”的分销管道,将用户训练成高频投机者以最大限度榨取手续费。

技术的黑箱(10.11大清算): 在10月11日的崩盘中,Binance保证金引擎因依赖站内价格而非外部预言机,导致USDe等资产价格脱钩,触发数十亿美元的错误强平。事后虽设立了3亿美元赔偿基金,但这种“花钱消灾”且拒绝承认法律责任的态度,暴露了其私有化央行的傲慢——当裁判犯错时,用户只能祈祷它的“仁慈”,而非依靠规则的公正。

做市商合谋风险: 针对GPS、SHELL等项目的调查显示,Binance平台上的做市商多次涉嫌操纵新币价格,虽然官方进行了处罚,但这也暴露了其内部利益冲突的冰山一角。

2. Tether:不受监管的“私人帝国”Tether (USDT) 依然是加密世界的“影子美元”,其统治力无可撼动。但这种统治力正建立在越来越不透明的地基之上。

审计之谜: 尽管利润超越华尔街投行,Tether依然拒绝进行彻底的法定审计,仅提供快照式的“鉴证报告”。这意味着外界无法排除其在快照时间点前后挪用资金的可能性。

资产负债表的“武器化”: Tether成立了“Tether Evo”部门,利用用户的储备金利息构建了一个跨越神经科技、农业甚至足球队(尤文图斯收购案)的私人商业帝国。它正在利用公共基础设施的特权,规避单一稳定币业务的监管风险,这种“大而不能倒”的结构本身就是巨大的道德风险。

3. Tron:灰色经济的“结算高速公路”

如果说Binance是交易所,Tether是央行,那么Tron(波场) 就是事实上的“地下SWIFT”。

l USDT的垄断者: 2025年数据显示,Tron网络承载了全球50%的USDT流通量 ,成为了“东南亚”甚至被制裁地区的首选结算层。

l 洗钱活动的温床: 这种高效伴随着巨大的合规黑洞。调查显示,虽然Huione Group(汇旺集团) 被制裁,但其相关钱包仍在Tron网络上处理了近10亿美元 的资金流。Tron的规模效应越大,其作为非法金融高速公路的特征就越明显。

5.3 “行业领袖”的政治豪赌

最令人不安的趋势,不在于业务层面的灰色,而在于行业“领袖们”开始试图“购买规则”。

· 孙宇晨的“投名状”: 面对Tron及其超级节点可能遭受二级制裁的“核按钮”,孙宇晨展示了极高的政治投机本能。他不仅通过反向并购(Reverse Merger)试图将Tron包装为美股上市公司以寻求程序保护;更在2025年向特朗普家族项目World Liberty Financial (WLF) 注资7500万美元。这种赤裸裸的政治献金,试图将一条公链的命运与美国政治权力进行捆绑。

· CZ的“世纪赦免”: 如果说孙宇晨还在尝试,那么CZ则已经验证了这条路径的可行性。2025年10月23日,美国白宫正式宣布,特朗普行使总统赦免权,赦免了赵长鹏。这一消息在币圈引发的震动甚至超过了比特币创新高。它标志着DOJ耗时数年的合规围剿,最终在顶级政治权力的干预下化为乌有。

是护身符,还是催命符?

孙宇晨与CZ的做法,本质上是将原本应该技术中立的加密基础设施,变成了党争的筹码。他们将身家性命完全押注在了特朗普家族身上。这种深度的利益捆绑,固然能换来四年的“免死金牌”,但也意味着他们将自己推到了民主党和建制派的绝对对立面。政治钟摆永远会回调。 当风向逆转之时,这种依靠“政治保护费”建立的脆弱平衡,极有可能迎来比以往更加猛烈的清算与反噬。

2025年的教训在于:市场开始意识到,仅仅“大”是不够的。

在ETF入场、Circle的上市、传统金融资本虎视眈眈的背景下

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

首页

首页 快讯

快讯