金银与加密市场同日巨震:背后或为同一资本之手在调仓

上周五及本周一,黄金市场经历了多年来罕见的剧烈价格波动。市场普遍将此归因于美国总统特朗普提名的美联储主席候选人凯文·沃什可能推行更为正统的货币政策,从而削弱了贵金属作为对抗货币贬值避险工具的吸引力。这种抛售情绪随后迅速蔓延至其他金属市场。

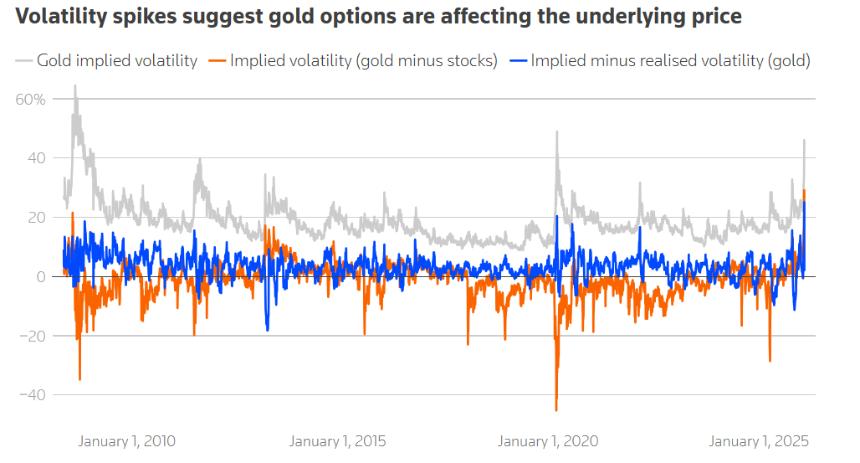

然而,深入分析显示,期权市场的异常波动可能是导致黄金失去其地缘政治冲突“晴雨表”功能的关键原因。

一个重要的线索来自芝加哥期权交易所(Cboe)的黄金波动率指数。该指数通过SPDR黄金信托(GLD)交易所交易基金(ETF)的期权衡量未来30天的金价波动水平,最近一度收于44以上,这一水平仅在2008年全球金融危机和2020年新冠疫情引发的市场崩盘期间出现过。

理论上,黄金期权应追踪而非直接影响金价。然而,过去一年中,投资者大量购入GLD“看涨”期权,押注金价上涨,同时通过iShares白银信托(SLV)基金押注白银飙升。而这些交易的对手方——银行,则面临价格下跌的风险。

为了对冲风险,金融机构通常会购买金属期货或ETF份额。一旦市场出现轻微震荡,这种对冲行为可能迅速演变为大规模抛售,因为期权交易员急于调整头寸,而银行则转为卖家。

分析指出,这种反馈循环类似于2021年Reddit散户推动游戏驿站股票暴涨的“伽马挤压”(Gamma squeeze),也与2018年导致标普500指数暴跌的“波动率末日”(Volmageddon)事件有相似之处。

美股市场对这类资金流动早已习以为常。根据Cboe的数据,美国蓝筹股期权的日名义交易量从2020年的约0.5万亿美元激增至2025年的近3.5万亿美元。

越来越多的证据表明,类似的情况正在贵金属市场重演。近期,贵金属期权交易量显著增加,上周Cboe黄金波动率指数达到的44水平不仅创下新纪录,还远高于黄金实际波动率和标普500指数的隐含波动率。值得注意的是,在实际金价暴跌之前,隐含波动率已开始上升,但并未伴随基础资产的损失,这进一步指向了狂热的“看涨”期权买入在推波助澜。

对于受期权影响的股票市场给黄金买家的启示在于:由市场扭曲驱动的抛售往往不会持续太久。

事实上,历史数据显示,当黄金隐含波动率升至40%以上时,三个月后金价平均会上涨10%。不过,鉴于当前黄金价格已处于高位,此次反弹可能不会如以往般顺利。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

首页

首页 快讯

快讯